登录新浪财经APP 搜索【信披】查看更多考评等级十大股票配资平台网址

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:上市公司研究院

作者:珊

四次未能叩响主板IPO大门的菊乐股份,这次将目光投向了北交所。

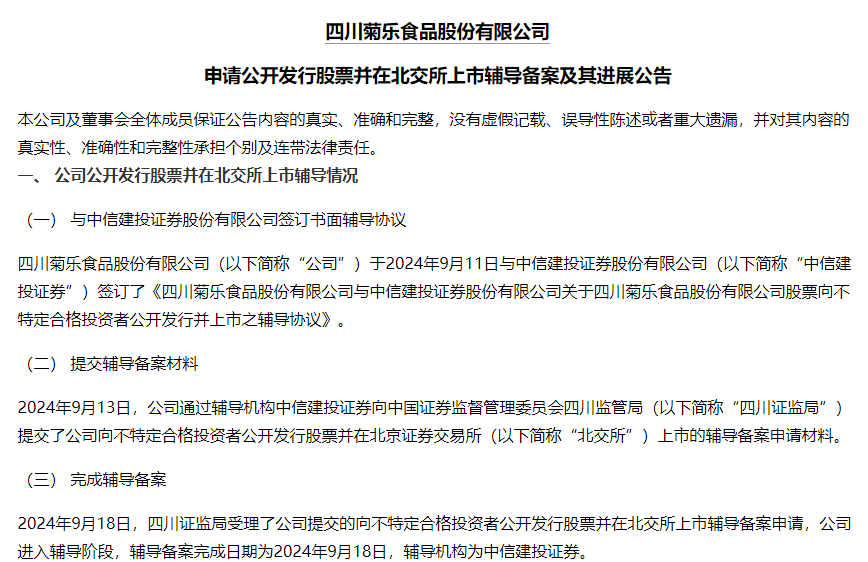

9月24日,菊乐股份发布公告披露,公司已通过辅导机构中信建投证券向中国证券监督管理委员会四川监管局提交了公司向不特定合格投资者公开发行股票并在北京证券交易所上市的辅导备案申请材料。并且,四川证监局受理了公司提交的向不特定合格投资者公开发行股票并在北交所上市辅导备案申请,公司进入辅导阶段。

通过公司以往的业绩及公告来看,菊乐股份昔日被否部分老问题尚未解决,同时公司近两年经营业绩增速有所放缓。那么这一次,区域性乳企菊乐股份能够如愿吗?

区域性奶企的困境:业绩增速有所放缓 收入过度集中于西南区域、行业市占率极低

菊乐股份自成立以来一直致力于含乳饮料及乳制品的研发。公司核心品牌“菊乐”诞生于1984年,是中国西部地区最早引进利乐生产线从事超高温灭菌乳生产的企业之一。公司主营业务为含乳饮料及乳制品的研发、生产和销售。公司的主要产品包括含乳饮料、发酵乳、巴氏杀菌乳及灭菌乳等,以满足不同群体、不同场景对含乳饮料及乳制品的消费需求。

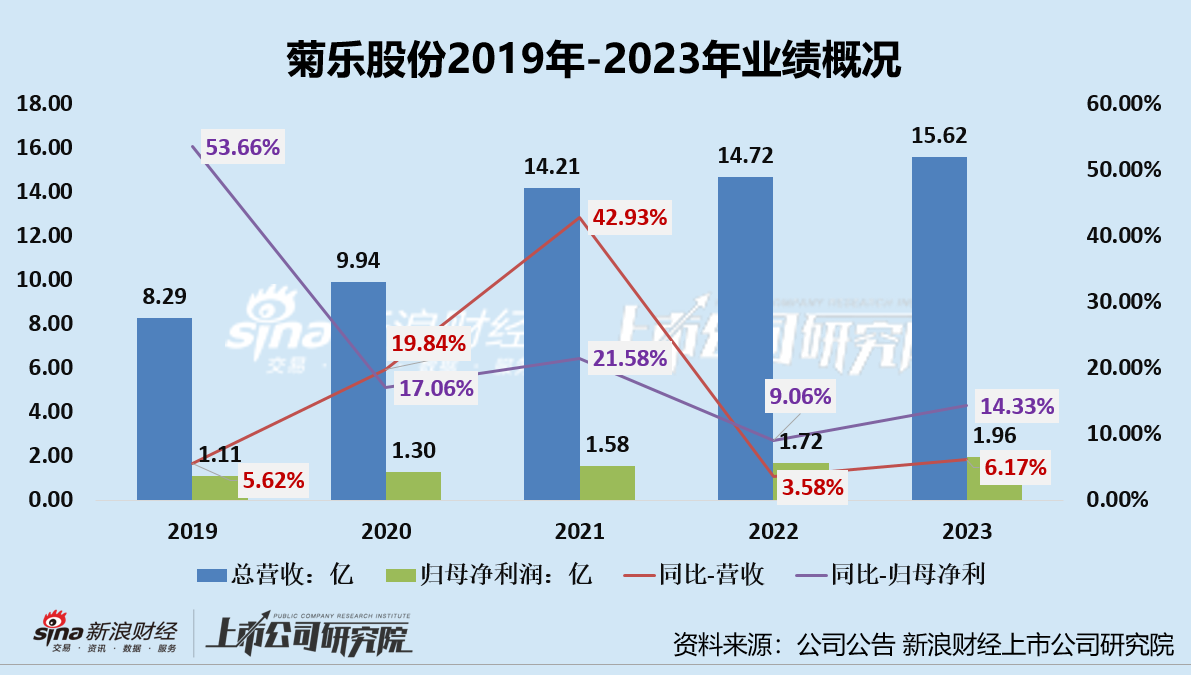

从整体业绩表现来看,2021年后,菊乐股份的业绩增长看似有所放缓,2021-2023年,公司的营收分别为14.21亿元、14.72亿元及15.62亿元,分别同比增长42.93%、3.58%、6.17%;归母净利润分别为1.58亿元、1.72亿元及1.96亿元,分别同比增长21.58%、9.06%及14.33%。可以看出,2022年及2023年公司的业绩仍在进一步增长,但是增速却不及2021年。

目前,国内乳业巨头占据大量市场份额,其渗透越广对于区域乳业的挤压越严重,若不在品牌升级、产品研发、渠道开发等方面下功夫,这些区域性乳业或很难做到“小而美”。

值得关注的是,菊乐股份正是一家典型的区域性乳企。公司产品在四川省内市场和成都市内市场占有较高份额。虽然近年来公司积极开拓四川省以外市场,并且于2020年收购了位于黑龙江省的惠丰乳品,推动了四川省外市场开拓和收入增长,但目前,除惠丰乳品外,公司菊乐品牌的产品收入仍高度集中于四川省成都市,四川省内收入占比超过90%,成都市内收入占比超过70%。

相比较伊利、蒙牛、光明乳业等全国性乳企,菊乐股份在整个行业内地的市场占有率却极低。根据中国乳制品工业协会出具的证明,2020年度至2022年度,公司在乳制品行业的市场占有率分别为0.24%、0.30%以及0.31%。

为了改善销售区域过度集中的问题,菊乐股份于2020年收购了位于黑龙江省的惠丰乳品,推动了四川省外市场开拓和收入增长。

然而,解决区域性问题,并非收购另一个区域性奶企就能解决的,而是需要从生产端全国化布局才能从根本上解决问题。现在发展较大的全国性乳企,均针对生产端较早地进行全国化布局,通过自主建设及并购等方式,在全国多个地区设立生产工厂。

事实也确实如此,收购惠丰乳品后,仍未从根本上扭转菊乐股份营收过度集中于西南区域这一问题,反倒因其业绩颓势拖累了公司整体收益状况。2021—2022年及2023年上半年,惠丰乳品主营业务收入分别约为3.37亿元、2.80亿元及1.29亿元,分别同比变动4.6%、-9.89%及-7.56%。

四闯IPO无果转战北交所但仍需等待近一年的时间 带“硬伤”闯关胜算几何?

除了生产经营困于西南区域外,菊乐股份的上市之路也并不顺畅,公司曾4次向资本市场发起冲击,但均以失败告终。

2017年12月,菊乐股份首次向证监会递交了上市申请资料,保荐机构为华安证券,计划在深交所挂牌上市。然而,距离递交上市申请并进行预披露仅3个月的时间,菊乐股份便被宣布终止审查,公司也撤回了上市申请。

2019年7月下旬,菊乐股份第二次递交了上市申请资料,并在当年8月进行了预披露,保荐人仍为华安证券。2020年4月,证监会发出了反馈意见,并于当月对菊乐股份出具了警示函的处罚,原因主要在于菊乐股份的招股书中存在未披露出纳挪用资金事项、货币资金披露不实、内控制度存在重大缺陷、返利计提不准确等多项重大问题,公司第2次向资本市场冲击之路也就此告终。

2020年6月,菊乐股份第3次向资本市场发起冲击,但因为菊乐股份聘请的会计师事务所和验资机构在财务审计上出错,并受到了监管的问询而折戟。

2022年7月,菊乐股份更换保荐机构为中信建投证券,启动了第四次IPO。但公司隐瞒重大事件、信息披露违规以及内控问题仍遭到了问询,尽管公司详尽回复了深交所的第二轮审核问询,仍未通过审核。

多次寻求主板IPO无果后,菊乐股份终于在2024年9月24日成功在新三板挂牌。同日,公司发布公告,2024年9月13日,公司通过辅导机构中信建投证券向中国证券监督管理委员会四川监管局提交了公司向不特定合格投资者公开发行股票并在北京证券交易所上市的辅导备案申请材料。2024年9月18日,四川证监局受理了公司提交的向不特定合格投资者公开发行股票并在北交所上市辅导备案申请,公司进入辅导阶段,辅导备案完成日期为2024年9月18日,辅导机构为中信建投证券。

(资料来源:公司公告)

(资料来源:公司公告)

但是内控存在一系列问题的菊乐股份能够顺利登陆北交所吗?挡在菊乐股份面前的第一大问题便是挂牌时间问题。但是登陆北交所是有前提条件的,即“发行人在全国股转系统连续挂牌满12个月的创新层挂牌公司,可以申请公开发行并在北京证券交易所上市”。菊乐股份于在2024年9月24日成功在新三板挂牌,若要成功登陆北交所,至少还需要近一年的时间,这个是硬性条件。

除此之外,菊乐股份此前多次IPO的问询函中,有多条问询指向了公司管理缺陷等重大问题,如关联交易问题(与第一大供应商前进牧业交易价格的公允性)、员工挪用公司大额资产却未及时发现的重大内控问题等。而这些问题是否又会影响到菊乐股份的北交所上市之路,或仍有待进一步观察。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察十大股票配资平台网址